Die Situation der deutschen Handwerksbäcker – Teil 4

Der vierte Teil der Studie von Prof. Dr. James Bruton schließt die Reihe mit einer Gesamtschau ab.*

Unsere Studie erhebt nicht den Anspruch, die Landschaft der Bäckereiunternehmen in Deutschland im statistischen Sinn repräsentativ abzubilden. Vielmehr haben wir auf das im Handelsregister vorhandene Material, namentlich die Jahresabschlüsse und Lageberichte der Unternehmen, zurückgegriffen und die publizierten Daten verwendet, um die Lage zu deuten und Trends herauszulesen. Diese Daten sind in der Regel von Wirtschaftsprüfern geprüft und als Eigendaten der Unternehmen sind sie in hohem Maße authentisch. Außerdem verhilft die Auswertung der Stichprobe von bundesweit 103 Unternehmen zu einer seriösen und zuverlässigen Abbildung der Branchenrealität.

*Wenn Sie die komplette Studie, zusammengefasst in einem digitalen Format, wünschen, schreiben Sie eine E-Mail an: Frau Viktoria Usanova vom Leserservice, E-Mail: usanova@foodmultimedia.de

Welche Branchenrealität lässt sich aus den Zahlen ablesen? Die Ertragskraft hat sich in der Stichprobe gegenüber dem Vorjahr leicht verbessert. Dieser Befund deckt sich mit dem allgemeinen Trend steigender Umsätze laut Branchenstatistik. Mit der Stärkung der Ertragskraft geht auch eine Verbesserung der finanziellen Stabilität einher. Die Cashflow-Ratio ist außer bei den Kleinstunternehmen überall zurückgegangen. Das Eigenkapital ist im Allgemeinen recht hoch und gegenüber dem Vorjahr leicht gestiegen, allerdings bei den Gruppen M und S um 2 – 3 Prozentpunkte gefallen. Die Ausstattung mit Eigenkapital fällt im Einzelfall jedoch sehr unterschiedlich aus und bei der Bewertung dieser Kennzahl muss man auch die Kredittilgungsdauer berücksichtigen.

Das Ergebnis der Analyse der Ertragskraft, der finanziellen Stabilität und der Vermögens- und Personalkostenstruktur wird zur Verdeutlichung genereller Trends in der folgenden Abb. 1 zusammengefasst. Dabei betrachten wir schwerpunktmäßig die Gruppen M und S, denn diese bilden nahezu die Hälfte der Stichprobe. Darüber hinaus ist die Aussage für diese Gruppen am interessantesten, weil diese Betriebe zusammen- genommen das Rückgrat des klassischen Bäckereihandwerks in seiner heutigen Form darstellen.

Die Effizienz des Vermögenseinsatzes hat sich 2018 allgemein und vor allem bei der Kerngruppe der klein- und mittelständischen Unternehmen deutlich verbessert. Dabei ist die Investitionsneigung zurückgegangen, was auf die in den Vorjahren getätigten Investitionen zur Verbesserung der Wettbewerbsposition gegenüber dem LEH zurückgeführt wird. Die Veralterung des Anlagevermögens ist ein immerwährendes Thema, das die Betriebe, vor allem die Kleinbetriebe, stets im Auge behalten müssen, damit sie von ihren Mitbewerbern nicht abgekoppelt werden.

Wie sich aus der Analyse der Working Capital Ratio ergibt, fehlt sehr vielen Betrieben die Möglichkeit der Selbstfinanzierung von Investitionen, sodass sie auf finanzielle Unterstützung von außen angewiesen sind – je nach Strategie entweder über Kreditinstitute, verbundene Unternehmen, den Kapitalmarkt über Unternehmensanleihe (z. B. Wiener Feinbäckerei Heberer) oder über einem Investitions-Franchising-System (z. B. Kamps).

Die Personalintensität ist mit durchschnittlich 57 % des Rohertrags als hoch zu bezeichnen. Nur die großen Unternehmen ab 30 Mio. Euro Rohertrag schaffen einen niedrigeren Durchschnittswert, was auch durch deren Geschäftsmodelle zu erklären ist, d. h. stärkere Ausrichtung auf industrielle Produktion und Franchising-Modelle. Auch im Einzelfall variiert die Personalintensität entsprechend dem Geschäftsmodell. So finden wir auch industriell ausgerichtete Betriebe auch bei den kleinen und mittelgroßen Unternehmen mit entsprechend geringer Mitarbeiterzahl.

Nach alledem lässt sich feststellen, dass sich der Konzentrationsprozess weiterhin in vollem Gange befindet, wobei entsprechende Anpassungen an den Markt stattgefunden haben und noch stattfinden. Die meisten Unternehmen in der Stichprobe scheinen die Probleme mit verbesserten Geschäftsstrategien sowie durch mehr Effizienz und Effektivität im operativen Geschäft vorerst gut bewältigt zu haben und auf der Basis der Zahlen von 2018 scheinen sie aus der Krise gestärkt hervorgegangen zu sein.

Wer behauptet sich gut, wer hat eher Probleme?

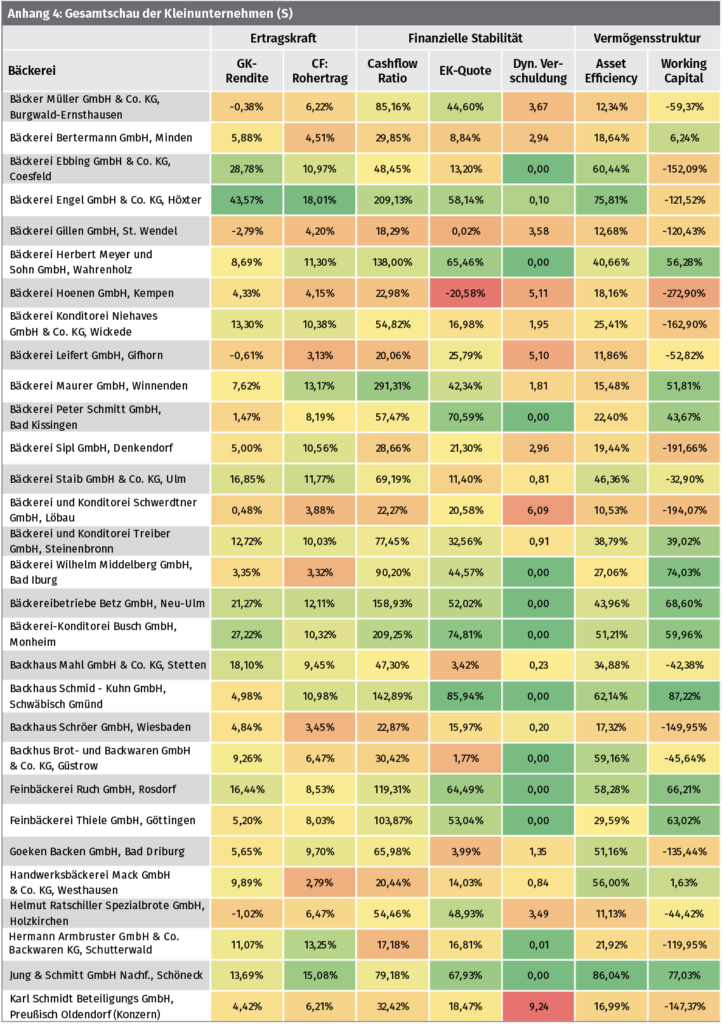

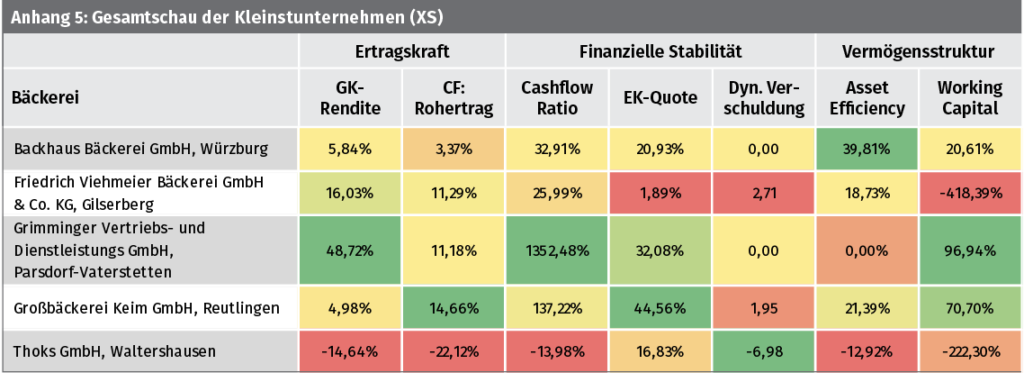

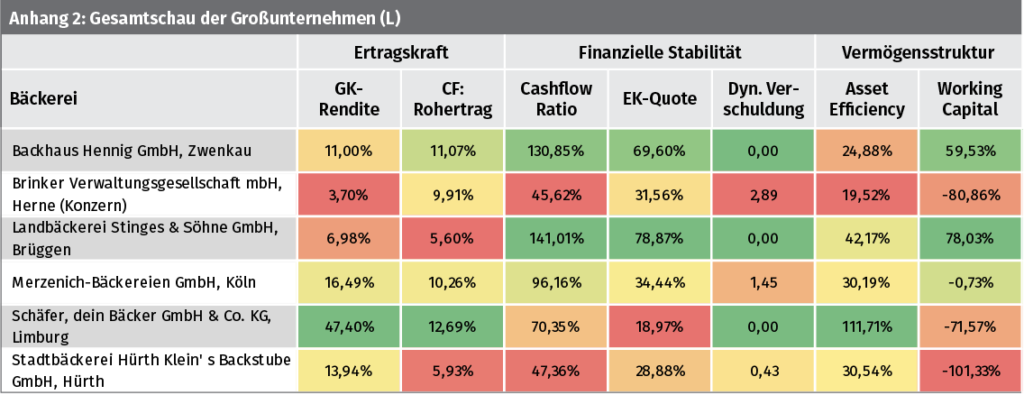

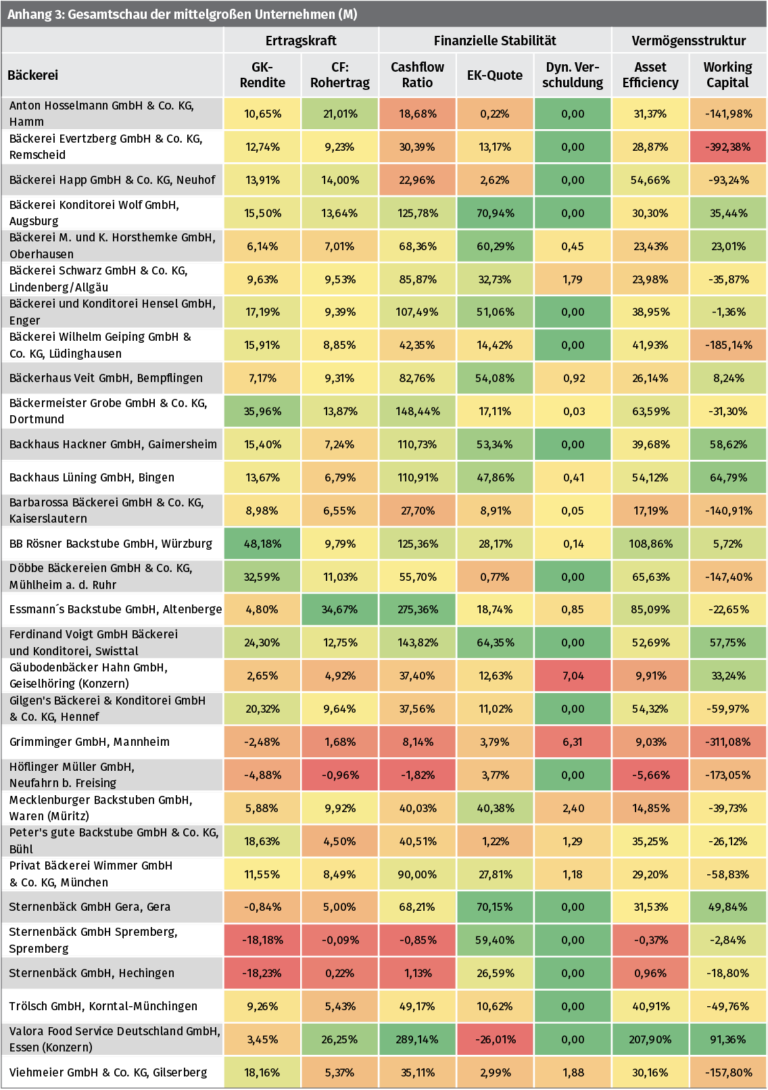

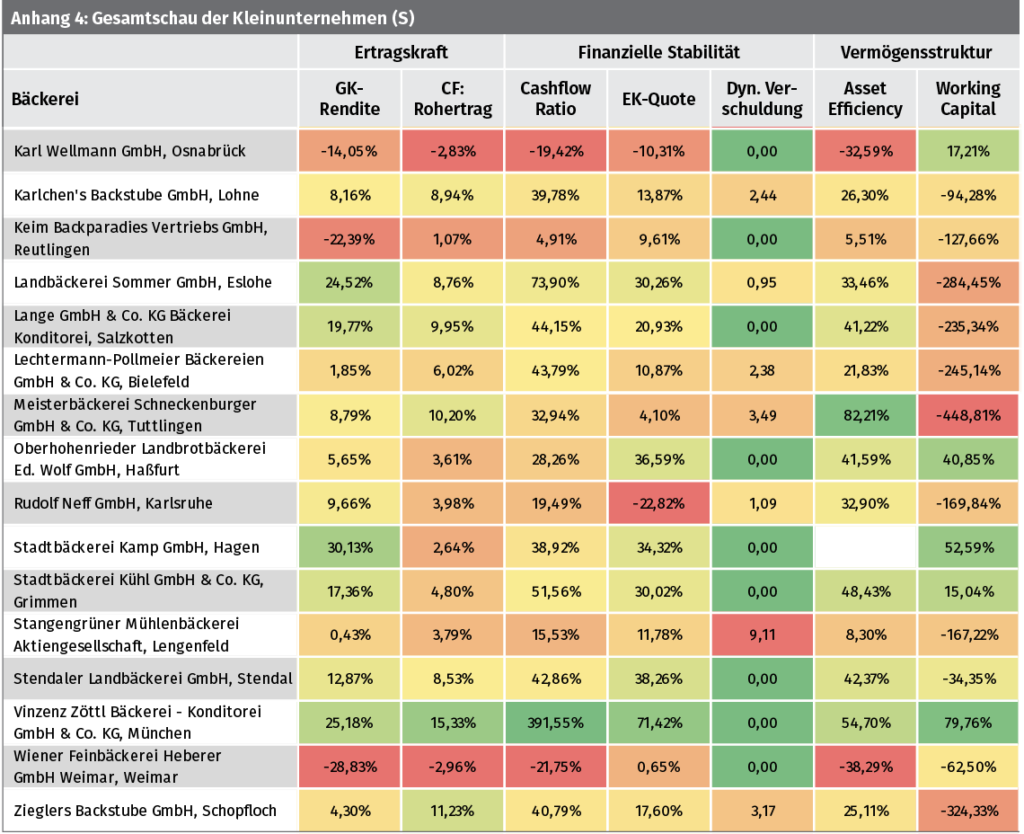

Zum Schluss wollen wir diese immense Datenvielfalt nochmals verdichten, um festzustellen, wer unter den besprochenen Aspekten gedeiht bzw. eher Probleme zu haben scheint. Dafür werden die Kennzahlen nebeneinander betrachtet. Dabei wird auf die Investitionsquote und den Anlagenabnutzungsgrad verzichtet, weil sie ohne eine mehrjährige Betrachtung der Entwicklung das Bild in der Gesamtschau verfälschen würden. Die Anlage zeigt die entsprechenden Daten nach den Rohertragsgrößenklassen für das Jahr 2018. Ziel ist es aufzuzeigen, wer sich am deutlichsten im grünen bzw. roten Bereich befindet. Es geht dabei nicht um eine Rangreihenfolge; vielmehr werden die augenscheinlich stärksten (grün) und schwächsten (rot) Betriebe alphabetisch aufgelistet.

Bei der Interpretation der folgenden Zahlen ist besondere Vorsicht geboten, denn viele Abweichungen nach oben oder unten lassen sich begründen und auf die obigen Ausführungen zu den einzelnen Kennzahlen sei verwiesen. Nichtsdestoweniger springen doch sehr deutliche Unterschiede zwischen den „Tops“ und den „Flops“ ins Auge.

Gesamtschau sehr große Unternehmen (XL) – vgl. Anhang 1

Tops: Bäcker Görtz, Der Kalkreuther Bäcker Wiehgärtner, Frischbäck (gemeinsam mit Landbäckerei Ihle)

Flops: Steinecke Holding, Wiener Feinbäckerei Heberer (Standort Mühlheim a. M.)

Gesamtschau der Unternehmen

Gesamtschau Großunternehmen (L) – vgl. Anhang 2

Tops: Backhaus Hennig, Merzenich, Schäfer

Flops: Brinker

Gesamtschau mittelgroße Unternehmen (M) – vgl. Anhang 3

Tops: Bäckerei Konditorei Wolf, BB Rösner, Ferdinand Voigt

Flops: Grimminger (jedoch in Verbindung mit der Grimminger Vertriebsgesellschaft zu betrachten – vgl. Anh. 5), Höfling Müller, Sternenbäck (Standorte Gera, Spremberg und Hechingen)

Gesamtschau kleine Unternehmen (S) – vgl. Anhang 4

Tops: Bäckerei Ebbing, Bäckerei Engel, Bäckereibetriebe Betz, Bäckerei Konditorei Busch

Flops: Bäckerei Gillen, Bäckerei Hoenen, Bäckerei und Konditorei Schwerdtner, Karl Wellmann, Keim Backparadies (jedoch in Verbindung mit der Großbäckerei Keim zu betrachten – vgl. Anh. 5)

Anzumerken ist, dass die Kennzahl für die Anlageneffizienz bei der Stadtbäckerei Kamp (673,36 %) als Ausreißer aus der Tabelle entfernt wurde, um eine Polarisierung bei der Farbgebung und somit schlechte Unterscheidbarkeit zu vermeiden.

Gesamtschau Kleinstunternehmen (XS) – vgl. Anhang 5

Tops: Grimminger Vertriebsgesellschaft, Großbäckerei Keim

Flops: Thoks